Qu'est-ce qu'une e-facture : sa définition, ses obligations légales et comment la mettre en place ?

Article publié le 31/05/2023

Dans un monde de plus en plus numérique, la transition vers une facturation électronique ou "e-facture" devient une étape cruciale pour toute entreprise. À partir de 2024, cette forme de facturation sera obligatoire pour toutes les entreprises établies en France et assujetties à la TVA, pour toutes leurs opérations d'achat et de vente de biens et de services réalisées sur le territoire national.

L'e-facture ne concerne pas uniquement la production de factures, mais aussi leur réception et leur traitement. C'est un processus intégral qui va bien au-delà du simple envoi de factures sous forme de PDF. Il s'agit d'une transformation profonde des pratiques commerciales et fiscales.

Mais qu'est-ce qu'une e-facture ou facture électronique exactement, quelles sont les obligations légales et les moyens de mise en œuvre ?

Définition e-facture

Une e-facture, également appelée facture électronique, e-invoicing, est une facture qui est générée, envoyée, reçue et conservée sous forme numérique. Il ne s'agit pas simplement d'un document PDF envoyé par mail, mais plutôt d'un processus standardisé qui nécessite l'adoption de normes communes par les entreprises pour garantir la réception et la consultation des factures.

Pour être qualifiée de facture électronique, une e-facture doit respecter les conditions suivantes :

- L'authenticité de l'origine : la personne ou l'entité qui émet la facture doit être clairement identifiée. L'émetteur doit être en mesure de prouver son identité.

- L'intégrité de la facture : le contenu de la facture doit être inaltérable, garantissant ainsi sa fiabilité.

- La lisibilité de la facture : toutes les données figurant sur la facture doivent être clairement lisibles, sans nécessiter d'efforts excessifs.

- La conservation : les deux parties doivent conserver de manière sécurisée les documents électroniques originaux sur le long terme.

Ces normes sont établies à l'échelle européenne grâce à l'accord PEPPOL, qui impose aux entreprises d'envoyer leurs e-factures selon un format unique.

Le formats homologués :

Il existe plusieurs formats approuvés pour les e-factures, notamment le format Universal Business Language (UBL), le Cross Industry Invoice (CII), et le format hybride Factur-X, qui combine un fichier PDF et un format XML. Pour faire simple, une facture émise au format Factur-X ressemble à un PDF, mais contient aussi des données au format XML.

Facture électronique vs facture dématérialisée

Il est important de ne pas confondre facture dématérialisée et facture électronique. Les factures dématérialisées désignent toutes celles qui ne sont pas au format papier, telles que les PDF simples (sans données structurées), qui ne sont pas conformes aux exigences de la facturation électronique.

La facture électronique n'est reconnue comme un document original valide, ayant la même valeur légale que la facture papier, que lorsqu'elle est conforme aux réglementations françaises et européennes.

Quelles sont les entreprises concernées par la facturation électronique ?

Les entreprises concernées par la facturation électronique sont toutes celles qui sont assujetties à la TVA et domiciliées en France, y compris les entreprises non redevables telles que les micro-entreprises ou les auto-entrepreneurs. Cette mesure est mise en place notamment pour surveiller le dépassement des seuils. Il est à noter que les particuliers et les associations à objet non commercial ne sont pas concernés par cette obligation. De plus, les entreprises non domiciliées en France ne sont pas non plus soumises à cette réglementation, car il n'est pas envisageable de les contraindre à ouvrir des comptes de réception sur des plateformes françaises.

Les exceptions

Certaines entreprises ne seront pas soumises à l'obligation de la facturation électronique, ou e-invoicing. Voici une liste des exceptions les plus notables à cette règle :

- Les entreprises soumises à la TVA en France et qui ont des relations commerciales avec des particuliers ou plus généralement des entités non assujetties, sont exemptées de l'obligation de e-invoicing. Cela concerne typiquement les opérations de commerce de type business to consumer, ou BtoC. Également, si ces entreprises commercent avec des entreprises qui ne sont pas établies en France, c'est-à-dire, celles qui n'ont pas d'établissement, de domicile ou de résidence habituelle sur le territoire français, elles ne sont pas non plus contraintes à l'e-invoicing.

- Les entreprises qui ne sont pas installées en France, ou leurs représentants fiscaux le cas échéant, ne sont pas tenues de se conformer à cette obligation de facturation électronique.

Les sociétés exemptées de la facturation électronique devront néanmoins respecter l'obligation de e-reporting.

L'e-reporting est une méthode de transmission d'informations concernant certaines opérations à l'administration fiscale, informations qui ne sont pas incluses dans le cadre de la facturation électronique. Il s'agit, selon l'article 290 du Code général des impôts (CGI), principalement de trois types d'opérations.

L'e-reporting englobe une variété d'opérations qui peuvent être classées en trois catégories principales :

- Les opérations de vente et de prestations de services réalisées avec des particuliers, couramment nommées opérations "B2C".

- Les opérations de vente et de prestations de services avec des opérateurs établis à l'étranger, qui comprennent :

- Les exportations,

- Les livraisons intracommunautaires,

- Les prestations de services intracommunautaires et extracommunautaires.

- La transmission de données de paiement associées aux ventes de prestations de services, où la taxe sur la valeur ajoutée (TVA) est exigible sur les encaissements.

Différences entre e-facture et e-reporting

Il est important de distinguer l'e-reporting de la facturation électronique, aussi appelée e-invoicing. Cette dernière concerne uniquement les transactions entre entités assujetties à la TVA. Cependant, ces deux méthodes, utilisées conjointement, offrent une vision complète de l'activité économique d'une entreprise. À l'avenir, grâce à ces transmissions d'informations, l'administration fiscale pourra préremplir les déclarations de TVA.

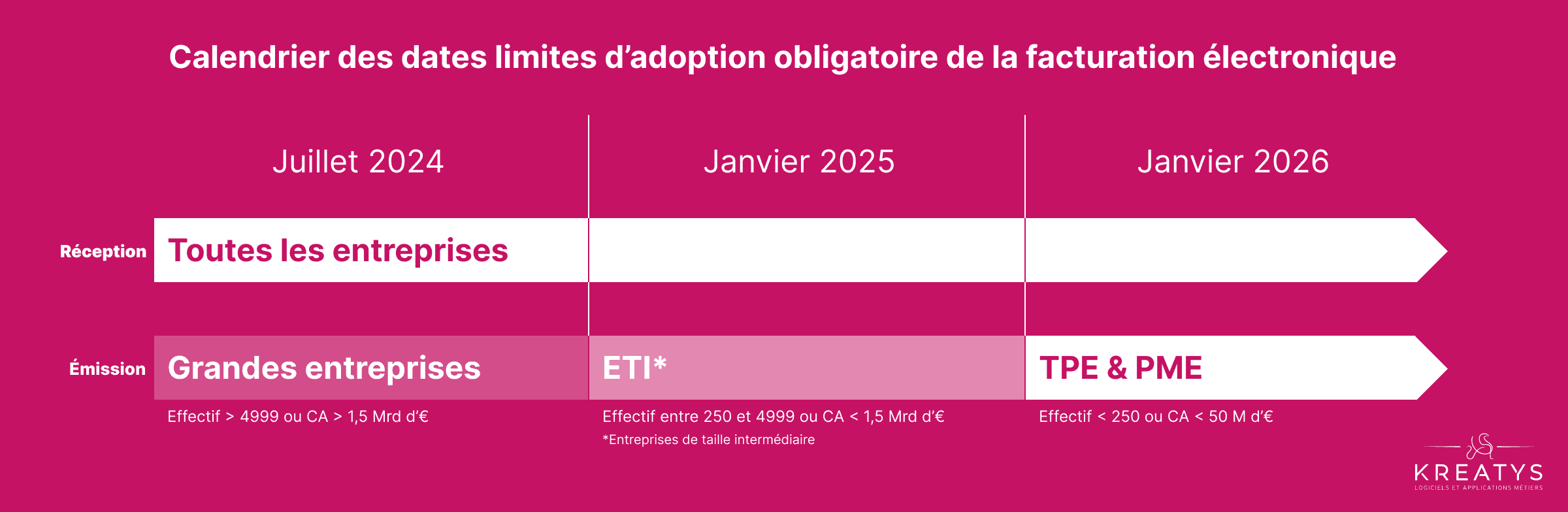

Calendrier d'adoption de la facture électronique

L'adoption de la facture électronique représente un virage majeur pour les entreprises de toutes tailles. Cette évolution nécessite une préparation minutieuse. Pour comprendre les échéances clés de cette transition, abordons les dates à retenir pour la réception et l'émission de ces e-factures.

À partir de quand devront elles être capable d'émettre des e-factures ?

Concernant l'émission des factures électroniques, l'article 3 de l'ordonnance du 15 septembre 2021 établit un calendrier progressif d'implémentation pour les entreprises :

- Les grandes entreprises devront commencer à émettre des factures électroniques à compter du 1er juillet 2024.

- Les entreprises de taille intermédiaire (ETI) devront s'y conformer à partir du 1er janvier 2025.

- Enfin, les petites et moyennes entreprises (TPE-PME) ainsi que les micro-entreprises seront tenues de le faire à compter du 1er janvier 2026.

À partir de quand les entreprises concernées devront être capable de recevoir les factures électroniques ?

En ce qui concerne la capacité de recevoir des factures électroniques, toutes les entreprises assujetties à la TVA et domiciliées en France doivent être prêtes à partir du 1er juillet 2024.

En prenant en considération ce calendrier, il est évident que toutes les entreprises, y compris les TPE-PME, seront concernées à partir du 1er juillet 2024. Même si elles ne sont pas tenues d'émettre des factures électroniques, elles recevront inévitablement des factures de la part de grandes entreprises, notamment de leurs fournisseurs. Il est donc primordial pour elles de ne pas ignorer ce phénomène, et de commencer à planifier la bascule de votre système de facturation actuelle vers la facturation électronique avant juillet 2024.

Les sanctions encourues pas les entreprises ne respectant pas le processus de l'e-facture

Le non-respect des obligations liées à la facture électronique et à l'e-reporting peut entraîner des sanctions significatives pour les entreprises. Voici les pénalités potentielles :

- En ce qui concerne l'e-invoicing, toute entreprise qui ne se conforme pas à ses obligations s'expose à une amende de 15 € par facture, jusqu'à un maximum de 15 000 € par an.

- Pour l'e-reporting, le non-respect des règles peut entraîner une amende de 250 € par transmission, également plafonnée à 15 000 € par an.

Cependant, les risques ne se limitent pas à ces deux types d'amendes. Dans le nouveau système de facturation électronique et d'e-reporting, toutes les irrégularités seront immédiatement apparentes. Par conséquent, les entreprises pourraient être plus facilement sanctionnées pour non-respect de la Loi de Modernisation de l'Économie (LME) ou pour avoir omis certaines des nombreuses mentions obligatoires sur leurs factures.

La menace de sanctions est donc bien réelle et ne doit pas être prise à la légère. Au-delà des amendes, ne pas respecter ces obligations pourrait attirer l'attention de l'administration fiscale sur l'entreprise, ce qui pourrait entraîner d'autres conséquences. Il est donc essentiel pour les entreprises de respecter scrupuleusement les règles de l'e-invoicing et de l'e-reporting.

Plateforme de dématérialisation partenaire et portail public de facturation

Les plateformes de dématérialisation jouent un rôle crucial dans le système de facturation électronique et de transmission d'informations à l'administration (e-reporting).

En effet, les entreprises soumises à la TVA sont tenues de se servir des services de ces plateformes dématérialisées pour envoyer et recevoir leurs factures électroniques. Elles ont également pour obligation d'y soumettre des données relatives à leurs transactions et paiements à l'administration fiscale.

L'utilisation de ces plateformes offre aux entreprises une flexibilité quant au choix de leur fournisseur de services. Elles ont en effet la liberté de sélectionner une ou plusieurs plateformes de dématérialisation partenaires, selon leurs besoins spécifiques. En alternative, elles peuvent choisir d'utiliser le portail public de facturation (PPF) sans passer par une plateforme dématérialisée partenaire (PDP).

De cette manière, ces plateformes facilitent grandement le processus de facturation électronique et d'e-reporting pour les entreprises, permettant un transfert d'informations simplifié, sécurisé et efficient vers l'administration fiscale.

Quelles sont les rôles des plateformes de dématérialisation partenaires ?

Les plateformes de dématérialisation, en tant que prestataires de services, assument plusieurs rôles clés dans le processus de facturation électronique et de transmission d'informations à l'administration. Voici leurs principales responsabilités :

- Émettre, transmettre et recevoir la facture électronique : elles servent d'intermédiaires entre le fournisseur et le client, en veillant à ce que les factures soient converties dans un format compatible avec le système du client. Ces opérations doivent garantir l'intégrité, l'authenticité, la lisibilité et l'exhaustivité des données.

- Extraire et transmettre certaines informations de la facture à l'administration fiscale : ces informations peuvent comprendre l'identification du fournisseur et du client, le montant hors taxes de l'opération, le montant de la TVA due, le taux de TVA appliqué, etc.

- Transmettre des données relatives à des transactions qui ne sont pas facturées électroniquement à l'administration : cela fait partie du processus d'e-reporting.

- Transmettre les données de paiement pour l'ensemble des opérations : elles veillent à ce que les informations pertinentes concernant les paiements soient correctement transmises à l'administration fiscale.

En somme, ces plateformes de dématérialisation jouent un rôle central dans le processus de facturation électronique et de e-reporting, en assurant un transfert d'informations efficace et sécurisé entre les entreprises et l'administration fiscale.

A noter : La liste officielle des plateformes de dématérialisation partenaires sera disponible sur le site de la DGFiP. Pour le moment aucune plateforme n'a été officiellement homologué (sauf le portail public de facturation).

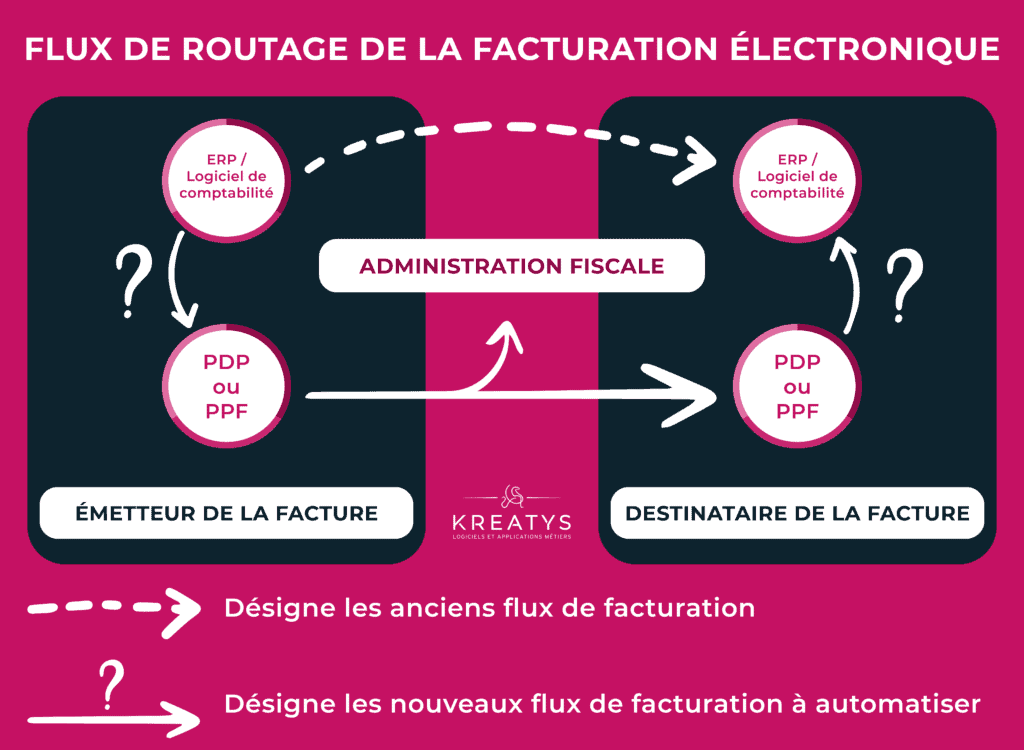

Quelles sont les flux de routage et comment les optimiser afin que votre entreprise puisse bénéficier des avantages de l'e-facture ?

Les flux de routage sont des processus essentiels dans l'émission et la réception de factures électroniques pour votre entreprise. Ils permettent de simplifier et d'automatiser l'ensemble du processus de facturation, ce qui peut entraîner des gains de temps et une meilleure efficacité opérationnelle.

Émission des factures : le flux de routage commence par la génération du document, soit depuis une Plateforme de Dématérialisation Partenaire (PDP), soit depuis le Portail Public de Facture (PPF). La plateforme choisie enverra ensuite la facture à la PDP ou le PPF de votre client et à l'administration fiscale, ce qui garantit la conformité avec les réglementations en vigueur.

Réception des factures : le processus est similaire. La PDP ou le compte PPF de votre fournisseur se charge de transmettre la facture électronique à votre propre PDP ou PPF, et de l'envoyer à l'administration fiscale. Ainsi, toutes les parties concernées ont accès à la facture.

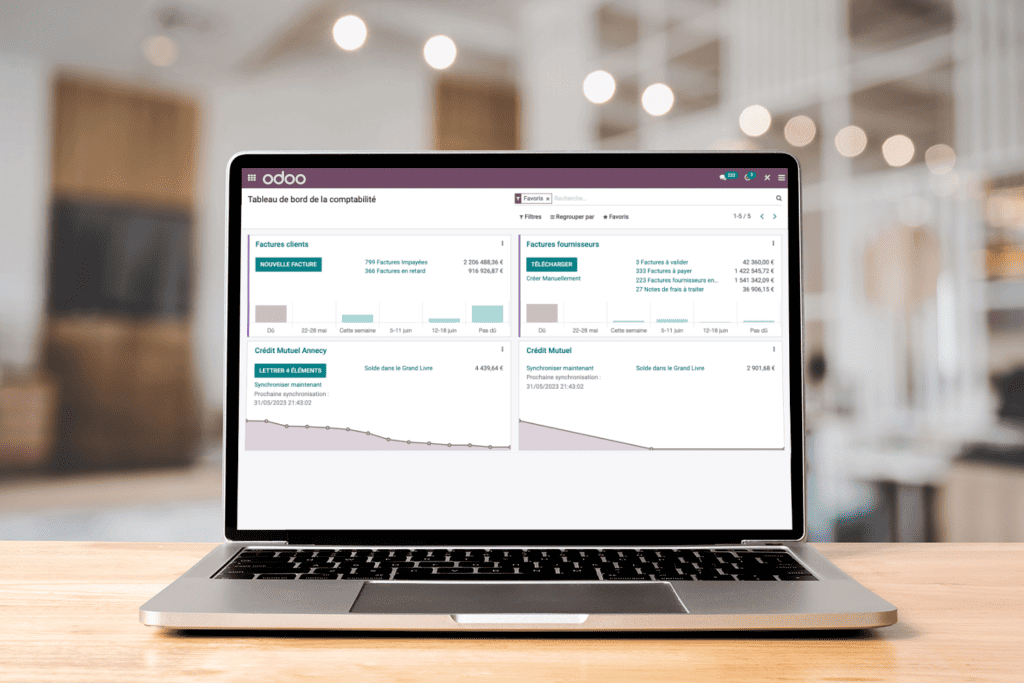

Cependant, pour profiter pleinement des avantages de l'e-facture, il est crucial d'optimiser ces flux. Actuellement, l'émission et la réception de vos factures se font principalement sur votre ERP (Enterprise Resource Planning) ou votre logiciel de comptabilité et ce pour des raisons évidentes : automatisation des tâches, la réduction des risques, l'amélioration de la visibilité financière, meilleure gestion d'entreprise, communication avec l'expert-comptable…

Comment optimiser ces flux ?

Pour tirer le meilleur parti de la facturation électronique, il est donc essentiel d'automatiser l'émission et la réception des factures via le PPF ou la PDP. Cela implique l'établissement d'une interface (ou connecteur) entre le PPF ou la PDP et votre ERP ou logiciel de comptabilité, afin d'automatiser votre processus de facturation électronique et d'émettre et recevoir vos factures directement depuis votre logiciel.

Pour le moment, nous ne connaissons pas encore la liste officielle des PDP et les fonctionnalités qu'elles embarqueront : est-ce qu'elles proposeront des connecteurs prêts à l'emploi pour interfacer votre ERP / logiciel de comptabilité avec la PDP ? Ce sera sûrement le cas pour les plus gros ERP, mais je doute que ce soit le cas pour toutes les solutions existantes sur le marché.

Pour le PPF, nous avons déjà la réponse : "Les entreprises qui souhaitent émettre et/ou recevoir leurs factures électroniques et transmettre leurs données en API ou en EDI. devront également mettre en place un ou plusieurs raccordements avec le PPF. Ces raccordements pourront être testés depuis la plateforme de qualification (1) prévue à cet effet. En l'absence de raccordement, le canal d'émission et de réception des factures sera le Portail.” source : LES SERVICES DU PORTAIL PUBLIC DE FACTURATION - DGFiP ⇒ Page 7

Il faudra donc mettre en place une interface (connecteur) entre le PPF et votre ERP ou logiciel de compta afin d’automatiser votre processus de facturation électronique et recevoir et émettre vos factures depuis votre logiciel.

Pour mettre en place ce type de connecteur vous avez 2 solutions :

- Vous avez les compétences humaines en interne pour gérer ce type de développement.

- Vous faites appels à un spécialiste de l'ERP et du logiciel métier tel que KREATYS pour gérer le développement à votre place.

Pour plus de renseignement n'hésitez pas à nous contacter via notre formulaire de contact afin de planifier ensemble votre transition vers la facturation électronique

Les avantages de la facture électronique

L'adoption de la facturation électronique présente de nombreux avantages pour les entreprises :

- Amélioration de l'efficacité : La facture électronique permet de rédiger et d'envoyer les factures d'un simple clic. L'automatisation complète du processus réduit le temps de traitement et accélère le recouvrement des créances.

- Minimisation des erreurs : Avec moins d'interventions manuelles et un processus automatisé, l'e-facturation réduit significativement le risque d'erreurs dans la rédaction des factures.

- Économies financières : L'e-facturation permet de réaliser d'importantes économies. En supprimant les coûts d'impression et d'affranchissement, ainsi que certains coûts de personnel, le passage à la facturation électronique peut conduire à une économie substantielle pour l'entreprise émettrice

- Traçabilité accrue : L'e-facturation permet un suivi précis de chaque étape du processus de facturation, garantissant l'authenticité, l'intégrité et la fiabilité de chaque facture. Le système permet de retrouver facilement une facture spécifique, en évitant les tracas de la recherche dans des archives physiques.

- Sécurité des données : Choisir un système de facturation électronique fiable est essentiel pour assurer la sécurité de vos factures numériques. Il est recommandé de se renseigner minutieusement et de discuter avec le fournisseur du logiciel pour s'assurer que toutes les données confidentielles seront traitées de manière appropriée.

- Respect de l'environnement : Le passage à l'e-facturation est une démarche écologique. En réduisant l'utilisation de papier, d'encre et autres consommables, ainsi que le volume de transport physique, les entreprises contribuent à la protection de l'environnement.

Auteur de l'article :

Jérôme MALANDRINO, dirigeant & fondateur de KREATYS

Passionné de technologies numériques depuis mon enfance et fort de plus de 25 ans d'expertise dans le domaine. Je travaille sur diverses plateformes telles que les logiciels sur mesure, les systèmes ERP et CRM, ainsi que les applications web et mobiles. J'ai acquis une vaste connaissance qui s'étend à divers secteurs tels que l'industrie, la santé et les services. En 2000, j'ai fondé KREATYS, avec pour mission d'aider les PME et les startups à naviguer dans le monde numérique. Chez KREATYS, nous sommes intégrateur de l'ERP Odoo et co-fondateurs du logiciel ALTICASH édité par ALTISOFT, un outil de gestion de trésorerie accessible à tous les entrepreneurs.

Ma vision est de soutenir un internet libre, éthique et universel, et d'encourager mes équipes à développer des solutions innovantes et indépendantes.

Foire aux questions

- Qu'est ce qu'une e-facture ?

- Une e-facture, ou facture électronique, est une facture générée, envoyée, reçue et conservée sous forme numérique. Contrairement à un simple document PDF envoyé par mail, la e-facture est issue d'un processus standardisé qui requiert l'utilisation de normes communes entre les entreprises afin de garantir la réception et la consultation correcte des factures.

- Quand est-ce que l'obligation de facturation électronique sera en vigueur ?

- Toutes les entreprises en France doivent être prêtes à recevoir des factures électroniques à partir du 1er juillet 2024. L'émission des factures électroniques doit commencer pour les grandes entreprises dès le 1er juillet 2024, pour les ETI à partir du 1er janvier 2025 et pour les TPE-PME ainsi que les micro-entreprises à compter du 1er janvier 2026.

- Qui est concerné par la facturation électronique ?

- Toutes les entreprises assujetties à la TVA et domiciliées en France, y compris les micro-entreprises ou auto-entrepreneurs, sont concernées par la facturation électronique. En revanche, les particuliers, les associations à objet non commercial et les entreprises non domiciliées en France ne sont pas soumis à cette obligation.

À lire aussi

Liste des images présentes dans cet article :

#1 de vectorjuice sur Freepik